近期,A股市场表现低迷不振,中美高峰会议中传出的正面信号也没能提升市场的表现。而值得注意的是,出现了沪深市场普遍新股刚发行上市就跌破发行价的史无前例的“新景象”。

投资者们含辛茹苦每天打新,最后以万分之一左右的概率中签成为“万里挑一”的幸运儿。

然而,结果就是凭运气一上市就送钱。

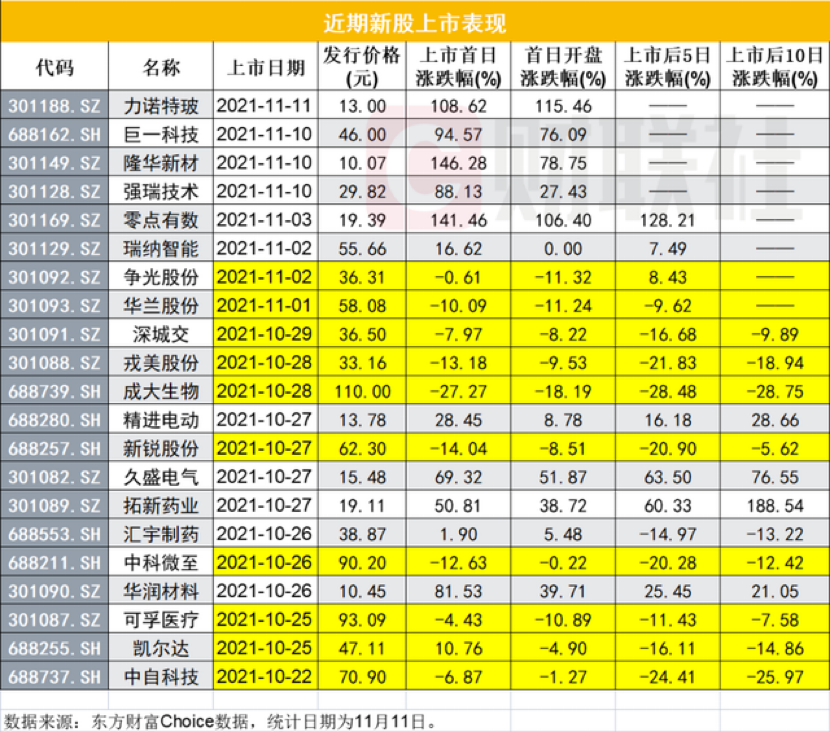

以下为截至11月11日的初步统计数据:

从数据来看,自2021年10月22日起,一上市就跌破发行价的新股差不多占了新上市公司的一半。

这也确实让人难以接受了。显然,随着A股市场化的进程向前推进,新股的发行价格与二级市场已经无缝接轨,这是市场走向成熟的标志,而打新作为一条有效的无风险收益增强型理财途径的现象已经不复存在了。

笔者一年前在秦圈发表的文章《新股不败的神话还能维持多久?》一文中就曾经明确判断:“中签新股就如中大奖”的时代即将结束,将来我们可能需要做好安慰一下中签的幸运者的准备,因为中签搞不好就是“中枪”。

现在,一年前关于新股破发常态化的预言宣告成为了现实。尽管之前人们都认为“这根本不可能”。

有不少市场人士开始担心市场继续走弱、新股发不出去……又开始呼吁放缓发行节奏,这其实是杞人忧天了。

如果常态化发行新股市场就跌,那么说明市场估值贵了就该跌。看看前段时间,新股发行万分之一的中签率,供不应求,不就该发多点吗?!

个人认为,新股高价的问题能由市场自动调节来解决:发行价高,市场环境又欠佳,新股破发常态化,这样一来,慢慢地投资者就不敢盲目认购了,大家就会适应这种常态而选择谨慎参与,以后认购中签率就会明显提高。如投资者选择用脚投票,那新股票就只能降价发行,新股的供应由市场调节,所谓的对市场冲击无从谈起。

而且,尽管新股破发常态化对以前能做到“躺赢”的打新族或机构来说是坏事,但对二级市场的投资人一定是好事。股价便宜了,可以有机会以合理低价买入优秀的公司。

其实这几年间,过去的各种“根本不可能”都已经成为了现实:“理财产品”不再由金融机构“刚性兑付”预期收益、房价不再只涨不跌…… 这些国内金融市场以及投资品价格体系存在的各种扭曲正在被一一理顺。

我愿意乐观地相信,尽管过去A股的“熊长牛短,投资人大面积亏钱”的怪现象同样被认为是长期不可改变的规律,但这次我认为是时候改变了。

乐观的原因正是上述的各种扭曲被理顺:

1、金融机构对“理财产品”的预期收益不再实行刚性兑付。

前几年,高层推动“去杠杆”的行动,也促使了以规范各种“高收益理财”的“资管新规”的出台。刚性兑付被彻底打破,这就相当于把国内市场的实际无风险收益率显著降低,显然有利于股票市场长期走牛。

2、房价的长期上涨预期被根本逆转了。

从前期最高领导“房住不炒”的指示,到近期提出了“共同富裕”的明确政策方向,房地产稅也已明确要推出了。在这样的宏观经济背景以及政策主线下,房价再次大涨已经不可指望。

3、资本市场新股发行“注册制”稳步推进。

近期,我们看到了创业板、科创板的注册制的全面施行,提升了再融资的便利性;新三板降低投资者门槛,明确转板规则;新股发行节奏稳中加快……然后是“北京证券交易所”正式设立了……

可以预见今后一段时间,新股“在不同市场随到随发,价格随行就市”这样的市场走向正常的标志一定会出现。

当A股市场新股破发成为长期的常态,市场总体估值虚高的老大难问题就会得到解决。加上严格执行退市与严打财务造假和市场操纵,优胜劣汰机制就建立起来了,长期牛市的基础也就夯实了。

过去的十多年,国内最佳的投资理财方式很简单:就是买房子。如果再加上一些其他的话,那就是买金融机构发行的“预期收益型理财或投资产品”,不管是银行发行的、信托发行的还是保险公司发行的……只要有预期收益,最后必然达到。

不需要去研究或追问产品背后的资产,只需要知道一个“预期收益”即可……在许多投资人头脑中根深蒂固的这些“信仰”已经与“新股不败的神话”一样被彻底打破了。

股市的环境与土壤也在发生改良。过去十多年来,A股一直“短牛长熊”,与维持良好增长的经济面背离。这种异常现象所基于的“IPO管制与退市失效而导致优胜劣汰机制缺位”“行政干预过多导致市场资源配置机制扭曲”“刚性兑付的潜规则导致无风险收益率处于高位”“房价长期上涨预期分流了大部分的居民财富”等特色因素已经逐步消失。

今后十年,有产者,特别是高净值人士再按原来的“房子”加“高收益理财”的套路来投资理财就肯定不灵了。

我认为,在当下复杂的经济与市场局面下,充满焦虑的不光是工薪阶层、中产阶级甚至是富裕人士同样受不安心态的困扰,其忧虑的无非就是如何让财富更安全,并且如何避免财富被高速运转的印钞机稀释,从而实现保值增值。

大家都关心同一个问题,究竟我们应如何投资理财才能实现财富保值增值?

我认为,在做好资产多元化配置的基础上,以能承担的风险水平为前提,加大股票类资产的投资配置比例,能有助于更好地实现财富保值增值的目标。

就在今年初,股票市场火热,优质公司结构性大泡沫的存在是不争之实,彼时的正确策略一定是小心谨慎观望。而到现在这个时间,不少好公司股价以腰折的姿势来回调,让很多人都不再相信价值了。

然而,历史经验告诉我们,当大家都不相信价值投资的时候,恰恰是价值投资最有效的时候,恰恰是以合理价、甚至是便宜价对相关好公司进行布局的好时候,也是往后10年获取10倍潜在回报的最好时机。

建议是时候勇敢些了。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号