国庆长假后,大批普通投资人蜂拥进股市。为何大家都要跑步进场?因为一周前市场大涨的诱惑难挡!然而,怀着极大热情冲进来的投资人显然绝大多数并没有取得预期的回报。我认为中国股市投资是有其制胜之道的:那就是守拙,守成!(本文已在FT中文网发表)

国庆长假前,国内股市出现了久违的连续大涨。一时之间,股市投资成了长假期间亲戚朋友聚会的谈论主题。有段子就说到:这次的长假不是让大家用来旅游度假的,而是让大家凑钱入市的!其实此言不虚。我在假期中,收到了无数问及如何参与股市投资的咨询信息,有许多是来自久未联系的“朋友们“,不少券商朋友在晒长假期间加班加点为新进投资人开户的相关宣传。看来无疑大家是正在跑步进场了。

为何大家都要跑步进场?因为市场大涨的诱惑难挡!以下是我根据Wind数据整理的全球主要市场今年来的回报比较:

原来一直垫底的A股与港股,经过节前一周的大涨,已经跃升至全球前列。节后,市场在新进资金的蜂拥而入的推动下,曾一度全线大涨,之后陷入剧烈波动。具备“投机活跃”、“换手率超高”等“光荣传统“的A股,在长假后第一个交易日成交金额毫无悬念地创下了3.5万亿的历史纪录。

投资人对市场的突发大涨喜忧参半,多数人认为不能错过“历史机遇”,也不少人认为“风险极大”,其实,我认为,这次的大涨与过去几轮的牛市没有任何不同,对投资人而言既是“重大机遇”,也是“极大风险”。

那么,投资人该如何把握机遇而管控好风险?还是让我们暂时平静下来,一起作如下梳理与分析:

一,市场本轮大涨的主要推动因素是什么?

首先,市场在9月下旬突然转势大涨,其根本原因在于宏观政策上的180度大转向。之前,高层一直曾强调中国经济需要“固本培元”,到9月26日政治局会议则转为强调振兴经济的“责任心、紧迫感”。于是,我们看到了货币政策在迅速转向宽松,还有"积极财政政策"已经跑步而至……根据经济规律,以货币极度宽松、财政非常积极为背景,资本市场没有理由不牛!因此大涨合理。海外典型的例子是日本股市、美国股市早已长牛。而回顾国内股市的历史也同样如此:过去二十年间,国内曾分别于2008、2014、2020年实施了三轮货币与财政政策同时刺激,每次由沪深300指数代表的A股均走出约为翻倍的上涨。

其次,从A股市场估值的角度,经过三年的低迷期,沪深股市的在本轮牛市前平均市盈率处于历史最低的区域(如下图)。资本市场的走势通常都是物极必反,否极泰来。这次是市场在极端低位时遇上宏观政策全面转向的契机,尽管大幅上涨出乎市场大部分人所料,但也是在情理之中。

数据来源:乐咕网

二,这次牛市能持续多久?

本人前段时间一直说:只有宏观政策全面转向,股市才会见底走牛。现在,政策确实全面转向了,股市也就牛起来了。

我认为,这一轮推动市场上涨与以往几次的不同点在于,以往2008、2014、2020年是财政与货币政策层面上托底经济,而间接推升的股市。而这一次是直接由央行机构通过创设不同的工具,让金融机构以及上市公司股东获取的资金来投资股市,而且该资金只能用于投资股票市场。

过往A股几十年历史中,常听到管理层强调银行“商业贷款不得用于股票市场“,这次是央行行长义正词严地明确宣布:利用这些创新工具从央行获得的资金”只能用于投资股票“!

我直接的理解就是:这次是货币政策直接来推升股市,也就是用国家意志来做多股市。因此估计市场的涨幅可以比过去更高没有悬念。

至于,牛市会否持续很长时间?那就还得看市场"结构性重整"这个充分条件了......

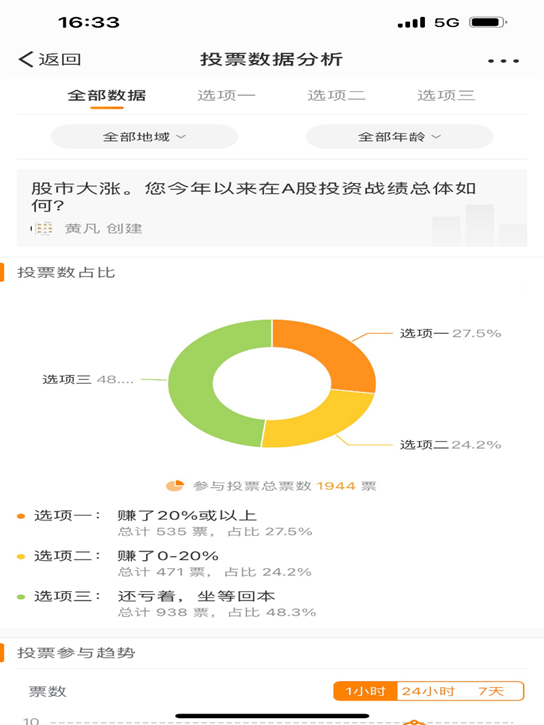

有意思的是,我于国庆假期在微博发起了一个问卷调查如下图:

结果是近半数的投资人回答今年以来收益依然为负数,而同期A股主流指数沪深300的涨幅为7.94%。显然是因为这一轮的货币与财政政策来得突然,而且是180度的大转向。广大投资人措手不及而完美错过了大涨。

其实,在过去3年,市场持续低迷,投资人悲观失望,资金已经是 “应撤尽撤” 。。其中一个典型的例子就是:根据公开的信息,某位网红私募姐,过去喊了一年 “逼空” 、 “大牛市” ,结果自己管理的基金却持有非常低的仓位,这段时间基金的净值几乎不动,完美地踏空了这一轮大涨。

这些踏空的资金必然要反身进场,后续托市的资金根本不缺。而且,市场火热,国内投资人的热情被点燃,根据不少在券商工作的朋友告知,节假日他们确实需要加班加点来处理新投资人的开户,居民的资金确实在不断跑步进场。

从宏观一点的角度看,根据最新数据,美国股市市值占GDP的比重约为2.44倍,中国股市总市值占GDP的比重约为0.62倍。显然中国股市总市值占GDP的比重相对较低。如果未来将中国股市总市值占GDP的比重提升至2倍,市值则至少达到252万亿元人民币(按2023年中国GDP为126万亿元人民币计算)。截至9月30日,大涨后A股总市值也仅是达到84. 67万亿元。因此,中国股市存在相当大的上涨潜力以及上涨空间。

不过,从另外一面看就是,截止2024年10月6日,A股5354家公司,中位数市值47.7亿,中位数的净利润TTM均值在0.9亿左右,市盈率53倍,市值最大的500家公司的市盈率(TTM),A股中位数是21.0倍,总体估值并不便宜。试想想,如果短期内股价水平翻倍,那么,500家最大公司的市盈率42倍,市值较小的股票市盈率将变成106倍。这就与2015年6月中时,市场走向疯狂的画面无异了。

结论就是,如果短期内市场持续暴涨,那么上涨可持续的时间就会比较短,如市场慢慢反复向上,或许能走成过去十来年美股与日股的长期向上趋势。也就是说,本轮牛市上升空间不会小,时间长度不确定。

三,现阶段投资人该如何参与?

市场火爆之际,亲戚朋友都在问:该买什么股票?请允许我直言一句,这真是一个无效的问题。试想想,如果真可以靠问一下买什么股票就有用,那么就彻底改变了股票投资“一胜二平七负”的铁规律了。其实这个问题在过去每一轮A股大牛市中大家都问过,拿到了答案的投资人就赚钱了吗?显然不是!

我倒是愿意把以上问题当成判断股市向上空间的“风向标”。当亲戚朋友都问“该买什么股票?”的时候,表明大家都踊跃入市,市场还有向上的动力与空间。当牛市走到后期,如果这些亲戚朋友都在向我这个在市场摸爬滚打30多年的老兵推荐“必涨的股票”时,表明该买的人都已经买了,牛市也就到了末期阶段了。用这个风向标在A股过去的几轮大牛市中都能屡试不爽地准确判断风向。

我真诚期盼,这一轮牛市走得慢一些,走得远一些。然而,市场结构的改革任重道远,而且实体经济还没明显改善,这轮牛市能改变过去的由奔牛到疯牛,之后陷入长期熊市的宿命吗?我认为不确定性依然很大。

不过,如果这个时候如果有人站出来提示风险,其结果如下:1)没人会听,2)骂提醒风险的人阴谋唱空,3)大家认为风险提示人是因为自己踏空错过机会而嫉妒。

那么,我还是建议一下目前的正确投资策略吧:

前期,在市场持续低迷之际,本人专门在FT撰文《若是牛市长期不来怎么办》,文中建议投资人“结硬寨、打呆仗“,并提示,根据历史规律,A股极度低迷之时,正是出手投资、把握未来机会的最好时机。具体策略就是”守拙“,即出手以”好价格“买入了A股的”好公司“,然后”长期坚守“就行了。

投资人如果听从了以上建议,以低价买入并坚持持有一篮子的优秀公司组合。则在本轮市场的突然大涨中充分把握住好机会而获取了丰厚回报了。

那么今后一段时间该如何?我认为具体策略就是“守成“,也就是坚持原来行之有效的策略坚持”好价格“买入”好公司“,然后”长期坚守“的基本原则。

尽管A股已经大涨一轮,但依然能找到很多具长期配置价值的投资品种。比如,按A股的9月底的现价水平,优质银行、保险公司股票的股息收益率5%左右,牛奶、家电等龙头公司股息率4%以上,曾经被投资人认为是“永远的神”的几家头部白酒公司股息率有3%.....

投资上述优质公司股票股,每年的股息率远高于住宅投资,且是永久产权,没有折旧,不需要维修与维护。即使万一这轮牛市持续不了多久,之后又是长期不来,投资人长期持有这些好公司也能靠上市公司分红而慢慢回本。

总而言之,经济周期的波动以及市场的周期涨跌是我们需要面对的常态,遇上风暴依然需要积极面对,自强不息。我们都知道风暴过后会有大机会,但首先得让自己在风暴中抗得住。“守拙”就是让自己的个人的资产配置扎实而过硬。现在,风暴过后的牛市好不容易来了,要好好珍惜机会。“守成”就是继续坚持上面说到的”好价格“买入”好公司“,然后”长期坚守“的投资策略,这样我们就既能充分把握机会获取丰厚回报,也能在下一轮风暴到来之时能有效抵御与对冲资产价格持续下行的风险。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号