长时间的通胀,会导致全球资本市场长期下行,A股也不能独善其身。各类资产价格将面临大动荡,投资人该如何应对,才能立于不败之地?

文丨黄凡

近期,美国通胀正快速上涨,当地时间6月10日美国劳工部公布数据显示,美国5月CPI同比上涨8.6%,创1981年12月以来新高,远超市场预期的上涨8.2%。核心CPI同比增长6%, 同样高于市场预期的上涨5.9%。

为应对居高不下的通胀,美联储于当地时间6月15日宣布加息75个基点,将联邦基金利率目标区间上调至1.5%至1.75%之间,这是美联储自1994年以来单次最大幅度的加息。美联储试图通过加息减缓经济过热,以尽快促使通胀回落至2%的目标。同时,本次美联储会后声明中宣示将 “坚定致力于”实现这一目标。

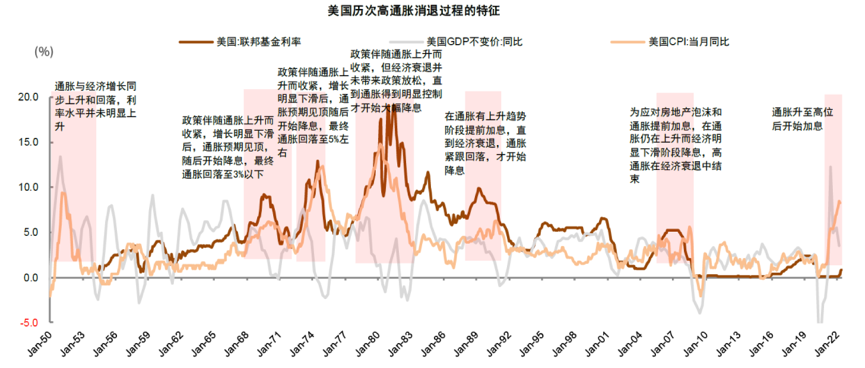

这意味着,接下来持续的加息不可避免。而事实上,为了抑制高企的通胀,美联储“暴力”加息或将加大美国经济陷入衰退的风险,也对全球金融市场造成深远影响。请看下图,过去70年来,每次美国的高通胀所触发的美联储快速加息都跟随着出现经济衰退。持续的高通胀意味着更长时间的经济衰退。

数据来源:中金公开发布的投资分析报告

数据来源:中金公开发布的投资分析报告

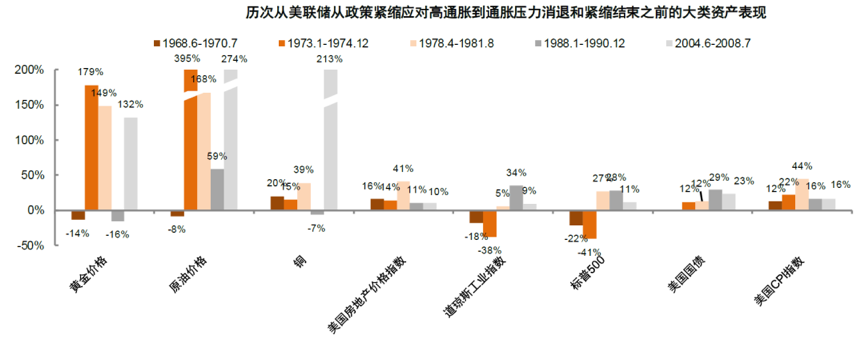

通胀的持续以及利率的持续走高,是一定会给股票市场带来长期压力的。俗话说:通胀无牛市,过去历次的美联储应对高通胀而采取的紧缩货币政策,无一例外导致股票市场出现明显的较长时间下行。

来源:中金公开发布的投资分析报告

来源:中金公开发布的投资分析报告

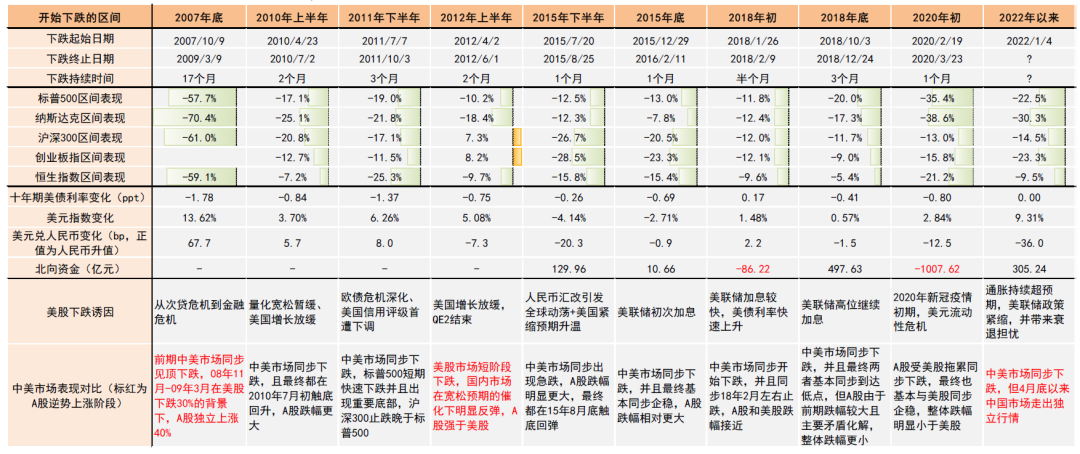

长时间的通胀,更是会导致股票市场长期的下行,短则2-3年,长的8-10年,总的回调幅度会达到50%或以上,1970年代的美国股市,以及1993-1995年的A股都是典型的例子。根据历史经验,每次美股的下行周期,A股也都不能独善其身。

来源:中金公开发布的投资分析报告

来源:中金公开发布的投资分析报告

实际上,近期的通胀不光出现在美国,事实上已经是全球性的现象,数据显示5月份,美国、英国CPI同比涨幅分别达8.6%、9%,继续创40年来新高;欧元区CPI同比涨幅达到8.1%,再创历史新高;就连通缩成了几十年顽疾的日本,最新的CPI数据也超过了2%这一过去一直不能完成的目标。不新兴经济体CPI涨幅超过10%,少数国家甚至达到50%以上。

多个国家的央行为遏制通胀,正在持续加息(英国、加拿大、澳大利亚等国央行已经在积极行动);欧元区、日本等央行虽然依然按兵不动,但都明示暗示不能容忍通胀的持续,预计也会陆续加入抗通胀的行动中。

全球各大经济体的实际利率水平在加速上行。潮水,正在退去。对已经在全球风险资产的大海中畅游了十多年的投资人而言,是时候检查一下自己的泳裤是否还依然安在了。否则,当潮水退尽,我们就会看到沙滩上的“裸泳”者多得数不过来了。

全球市场、各类资产的价格将面临着大动荡,广大投资人该如何应对才能立于不败之地而后胜?

我想起了元朝末年的大混沌时代中,朱元璋拥兵在手时曾向谋士征求平定天下之良策。有一位名叫朱升的学者,献给朱元璋“高筑墙,广积粮,缓称王”的九字名言。这条策略在朱元璋最终取得胜利的道路中发挥了重要的作用。

(1)“高筑墙”指的是强化边界意识。

放在军事上,就是割据一片领地,通过高筑墙的方式,固守自己的势力。放在投资与理财,就是固守自己能力圈,就是要意识到自己应该专注在哪个领域,集中自己的精力。筑墙的本质是明确边界,在外界环境过于繁杂的情况下,把墙筑高,更有利于明确自己的守土范围,才能把有限的力量用在关键的地方。

例如,在经济滞胀而市场下行之时,在整体的资产配置上,应该把权益类资产(全球股票)控制在相对较低的水平,而增加投资级别高、久期较短的债券在组合中的占比。而在具体股票的选择上,应尽可能选取非周期性的行业,如食品饮料等消费刚需型行业,又或是医疗健康产业的优秀公司,行业的优秀龙头公司具备抗击竞争者冲击的“高墙”,能让投资人“进可攻,退可守”。

落到股票投资操作上,就是精挑细选好公司。这些公司有“很高的墙”不易被竞争对手所颠覆。这与另一位近代伟人曾国藩的“结硬寨,打呆仗”的理念异曲同工。本人在前期FT中文网文章《如果让曾国藩来管理投资》中有详尽的分析与论述。

(2)“广积粮”指的是储备实力。

在军事上,部队要吃饭,每天要有消耗,手里有粮,心中不慌,便可以打持久战。

用在投资理财,广积粮就是在高筑墙的基础上,以足够的耐心,深耕积累。等待合理的价格持续买入并长期坚守,不去计较一时的得失。另外,市场动荡之际,现金就是很好的粮草,我们应该不断地积累现金在手,耐心等待好的投资机会出现。

落实到股票类的配置上,也可解读为,当市场低迷之时,好行业的好公司出现便宜价的机会,就应广为收集,以作长久打算。

(3)“缓称王”是指低调与谨慎。

“称王”其实是发出声明、树立旗号,相当于“广而告之”。我们都明白“枪打出头鸟”的道理,也应该认识到“时势造英雄”,在时机未成熟的时候,保持低调韬光养晦是最佳选择。对于正在高筑墙与广积粮的朱元璋而言,缓称王能减少不必要的征战以赢得时间与精力来练好内功,壮大自己的实力。

落到投资上,就是不要动不动宣称什么“大牛市”,投资人也一定不要预期很快就能把握所谓的牛市的机会一年几倍地赚大钱。不然,喊着,喊着,自己就信了,也陷进去了。

说到投资,不少人喜欢以“下决心、立誓言”的方式来预支完成时的快感。他们通过豪言壮语的方式给自己壮胆,让自己情绪高潮。而投资上该做的一些关键事项,例如:做足功课去精挑细选好公司、耐心等待低价的出现等,反而是被忽略了。

朱元璋在耐心等待着各路高调的群雄火拼而互相削弱,自己经过长期的“高筑墙、广积粮”之后,真正具备了夺取天下的实力,于是称王时机成熟,结果也水到渠成。

那么,现阶段作为投资人可以做点什么?

我们一定不要高估自己的投资择时能力,也不应羡慕和佩服那些传说中的、能准确逃顶抄底的所谓股神。但必须明白到:投资就是投国运,买股就是买公司。

那么,我认为现在要做好的就是做好前面所说的“高筑墙,广积粮”。也就是,精心挑“选”好行业的优秀公司“等”待机以便宜价买入,然后坚“守”作长期打算。这也是本人一直以来宣导的“选、等、守”价值投资三字经。

我们不妨参照一下美国市场的相关经验,看一下1970年代经济出现长期滞胀的较差场景之时各行业优秀公司的表现:“漂亮50”(Nifty Fifty)是美国股票投资史上特定阶段出现的一个非正式术语,用来指上世纪六十和七十年代在纽约证券交易所交易的50只备受追捧的大盘股。如McDonald’s(麦当劳)、 Disney(迪斯尼)、American Express(美国运通)、AmericanHome Products(美国家庭用品,后改名为Wyeth)、Anheuser-Busch(安海斯布希)、The Coca-Cola Company(可口可乐)、IBM、Gillette(吉列,已并入宝洁)、Eastman Kodak(柯达)、McDonald's、DowChemical(陶氏化学)、GeneralElectric(通用电气)、TheWalt Disney Company(沃尔特迪斯尼)、Pfizer(辉瑞)、Procter& Gamble(宝洁)、Xerox(施乐)、First National City Bank(花旗银行的前身)、Johnson & Johnson、Philip Morris Cos.(菲利浦莫里斯,即现在的Altria Group Inc)等等至今我们依然耳熟能详的名字。这些由各行业优秀公司组成的“漂亮50”,因盈利长期增长稳定而备受投资人的追捧,被当时投资人一致认为是可以“买入并持有”的优质成长股,同时也成为美股在上世纪六十年代牛市行情的重要推动力量。由于人们认为这些公司的运作非常稳健,这些股票被认为是“一次性抉择”股,也就是说,一旦决定买入股票,便再不用为投资理财而操心了。

然而长期持续上涨让这些“漂亮”公司被显著高估了。到1972年12月31日,美股“漂亮50”的平均市盈率高达43倍(资料来源:《戴维斯王朝》)。本身高估值,加上长期通胀,在经济增长已经放缓的背景下股市长期走弱,“漂亮50”进入了明显下跌的“褪色期”。从1972年12月31日到1974年12月31日的两年间,50家公司的股票价格平均下跌44%,市盈率由43倍降至17倍(资料来源:《戴维斯王朝》),估值也明显降下来了。

之后,这些各行业的优秀公司表现出其经营能力的韧性,盈利能力先于经济增长复苏而开始提升,直到1970年代末美国经济的结构调整完成而重回上升轨道。“漂亮50”中的大部分继续领跑美国经济,在之后的40年间为坚守着它们的投资人带来年化10%以上的回报。

通过回顾美股漂亮50的兴起、调整、再次复兴,可以反复证明了“用合理的价格买入优质公司股权长期持有,能获得合理的长期回报”这一价值投资原则在经济周期的不同阶段同样适用。

同时,回顾美国当年的漂亮50,还能得到一个重要启示:多数经历了岁月磨炼的持续成长公司属于贴近消费大众的公司,它们的产品或服务与老百姓的生活密切相关。考虑到中国消费领域不可限量的发展前景,此类型公司同样值得重点关注。这实际上也说明一个道理,产品听起来平平常常、盈利模式也易于理解的公司是投资价值的重要来源。

另外的一个简单的参与股票投资的办法,就是在市场低迷之时逐步买入并长期持有纳斯达克100指数或标普500等主流指数型基金来跟随美国的国运。同时也可以利用市场显著回调的机会投资沪深300等主流指数型基金的方式来跟上我们自己的国运。目前,美、中分别是全球第一、第二大经济体,美国有最先进的技术、最领先的理念,中国有最大的消费市场、最勤劳的劳动者群体。相信这两地依然是未来全球资本市场投资中最值得把握机会的地方。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号