阅读:0

听报道

本人一直不厌其烦地在不同的原创文章中倡导“选”好公司,“等”合理价买,长期坚“守”的价值投资原则。同时制定了“十年十倍”的“小目标”加以知行合一地去实施。

那么实际进展如何?我曾把自己管理的一个小账户作实盘展示并不定期更新,上次的更新在2020年的10月,具体详见《价值投资的实践》。

郑重提示一下:账户的展示不构成任何的股票推荐,股票投资风险极大,请读者务必谨慎做自己的独立分析与决定。

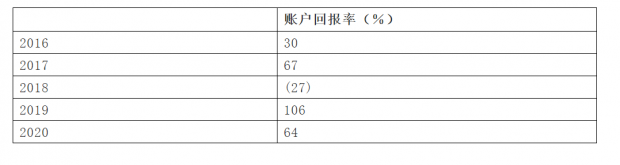

2020年的最后一个季度,无论是以白酒、医疗为代表的高估值“赛道”股票,还是以银行、保险为代表的“价值”股票都有不同程度的上涨。因此,小账户的净值以及2020年的总投资回报率都在10月份的基础上有明显的增长。最终的年度回报率是64%。如下图:

过去5年间,本账户每年的投资回报率如下:

每年的回报率确实并不算高,其中2018年不幸为负值,但5年累积下来,账户的价值就增长为原始价值的5.3倍了。只要在未来的5年中账户价值再增长1倍,就能实现十年十倍的回报目标了。

那么,2020年的投资经验总结是什么?

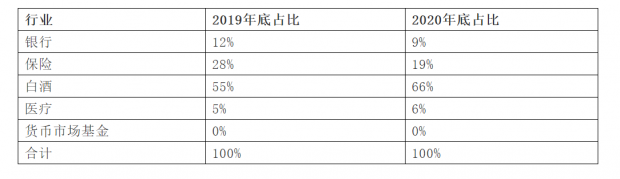

我认为是“无为”!去年国内外市场大幅波动,大落大起,而账户中一直持有白酒、医疗、银行、保险等行业的龙头“好公司”,除了打新股、以及把新股收益与持仓分红所得再投资外,没有任何其它操作。事实上,这个组合已经是五年不变了,也一不小心在组合中有两个品种的回报率达到了“十倍”。行业占组合比例的变化只是因不同行业在去年的受投资人追捧程度各异而被动改变而已。如下图:

实际上,去年因分红与打新中签获利而得的增量资金全投入到银行、保险等低估值的价值公司去了,但这些行业公司在组合中市值的占比依然明显下降。因为白酒与医疗行业出现了强者恒强的“马太效应”。

今年市场还会涨吗?风格会如何改变?我宁愿放弃预测!不过,我会降低对今年投资回报率的预期。因为,长期而言,股市投资回报是一个均值回归的过程。某几年回报率超出其真实内生回报率了,未来的几年就需要为过去几年取得的超额投资回报来还债。换个角度说就是,市场先生把不属于我的钱存在我的账户里,我应该随时欢迎市场先生把属于他的钱拿回去才对!

肯定有读者说,那么你预判未来几年的回报率大幅下降,你为何不清仓离场等?

我的答案是,我没有能力去预测市场的具体走势。如果有这个能力,我很快会成为世界上最富裕的人了,也再没有功夫在这里写文章了。

因此,我会继续坚持原有的“无为”策略,持有原来的好公司组合,然而,在具体比例上,白酒、医疗等去年热门“赛道”已经有明显泡沫化的趋势了(详见《白酒终于酿出泡沫》一文),在今年择机减持已经太贵的好公司而继续增持价格合理的优秀银行与保险公司或许是个可以考虑的战术微调。

通过2020年的收益归因分析,我认为,目前的投资组合是一揽子我自己认为的好公司。它们在2020年的总体经营收益率平均约为15%,那么账户64%的回报率从何而来?我认为归功于流动性充裕下的水涨船高。今后几年,如果全球疫情逐步得到控制,流动性不再全面泛滥,那么,资本市场的投资回报率明显降低应该是常态。

事实上,2020年资本市场在各国央行的“放水”配合下,经历了全球性的全面牛市。不过,全面牛市不等于投资人能全面赢利。

然而,根据调查问卷显示,多数A股投资者总体回报率在10%-30%之间,不慎亏损的也不在少数 。

大部分A股投资人都没有跑赢宽基的MSCI中国A的43.88%收益率。

甚至没有跑赢沪深300指数。

综上所述,我个人认为分享牛市回报的有效策略有两种:

一,“选”好公司,“等”合理价买入,长期坚“守”。我以上分析的小账户就是处于“守”的阶段。

二,一直坚持持有市场代表性强的宽基主流指数型基金。如上面提到的MSCI中国A股指数、沪深300指数等基金。

以上两种方法都大概率能在未来的长牛市中跑赢大部分投资者。其中第一种方法适用于有较强的公司财务报表以及合理估值分析能力的专业投资人,而第二种适用于受时间上或专业上所限而难以对上市公司的价值进行较精确评估的其它投资人。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号