阅读:0

听报道

不久前,中国人民银行与中国银保监会联合发布公告,鉴于包商银行股份有限公司出现严重信用风险,为保护存款人和其他客户合法权益,依照《中华人民共和国中国人民银行法》《中华人民共和国银行业监督管理法》和《中华人民共和国商业银行法》有关规定,决定自2019年5月24日起对包商银行实行接管,接管期限一年。

一时间,大家议论纷纷,我们的商业银行到底怎么了?银行都不再安全了吗?

到底发生什么风险?公告中没有提。我们也不好胡乱猜测。

国内商业银行出现问题而需要中央银行出面处理,在历史上至今是第二次。上一次,是1998年的“海南发展银行”因海南房地产泡沫破灭以及其派生的各种债务违约而陷入困境;这一次,按央行公告的说法是:包商银行出现严重信用风险。

一时间,大家议论纷纷,我们的商业银行到底怎么了?银行都不再安全了吗?

到底发生什么风险?公告中没有提。我们也不好胡乱猜测。

国内商业银行出现问题而需要中央银行出面处理,在历史上至今是第二次。上一次,是1998年的“海南发展银行”因海南房地产泡沫破灭以及其派生的各种债务违约而陷入困境;这一次,按央行公告的说法是:包商银行出现严重信用风险。

这两年来,国内宏观杠杆过高,资产泡沫较为突出,与上世纪90年代后期相似。于是也陆续出现一些风险事件:公司债务违约、股权质押融资爆雷、大批P2P跑路……现在终于轮到个别银行被接管了。一场次级债风暴似乎已经进入高潮。

大家开始担心国内银行体系的安全性,我认为没有必要。目前出问题的毕竟仅是个别地方中型银行,根本不可能构成任何系统性风险。有人担心会出现十多年前美国“雷曼兄弟”破产所引发的“多米诺骨牌”效应,我认为完全是杞人忧天。

以央行接管的方式处理出现风险的商业银行,似乎在国内是首例。我认为是对金融体系的风险防微杜渐的举措。当年海南发展银行出风险时是直接宣布关闭掉(不是由央行接管)。至于个人储户的存款,我记得当时是工行负责接管兑付的。尽管对个人储户确保兑付而令个人没有受到任何损失,但企业客户不在受保护之列,不少企业客户在清算过程中受到很大的影响。

这次包商银行出现风险,央行直接接管并承诺客户业务不受影响,实际上是宣示“兜底”的决心。央行的兜底的能力更是不容置疑的,因为其背后就是“印钞机”。总而言之,作为银行的个人储户,尽管放心好了。兑付风险是不会有的。

然而,作为银行的投资人又如何呢?

这就真得好好思量了。过去若干年,媒体又总是报道银行如何如何“暴利”,而抱怨A股低迷的投资人又热衷于讽刺区区的几十家家银行创造的利润占上市公司总利润的一半多……说银行挤占了其它行业的利润空间……

另一方面,上市银行股票的总体表现却一直非常不理想,斗胆逆大势而投资银行股的投资人基本都是铩羽而归。

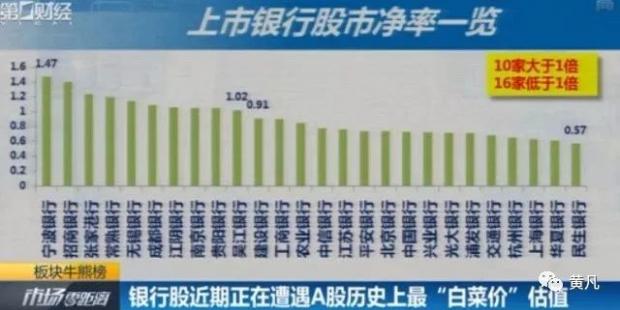

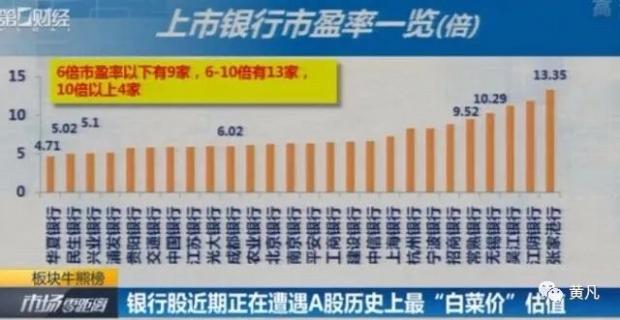

A股被认为总体估值低,其实是拜银行的低估值所致,在全部A股中银行股的权重最大,其平均市盈率只有6.45倍,市净率0.87倍(东方财富网,2018年底数据),的确是市场中估值最低的板块,没有之一。

大家开始担心国内银行体系的安全性,我认为没有必要。目前出问题的毕竟仅是个别地方中型银行,根本不可能构成任何系统性风险。有人担心会出现十多年前美国“雷曼兄弟”破产所引发的“多米诺骨牌”效应,我认为完全是杞人忧天。

以央行接管的方式处理出现风险的商业银行,似乎在国内是首例。我认为是对金融体系的风险防微杜渐的举措。当年海南发展银行出风险时是直接宣布关闭掉(不是由央行接管)。至于个人储户的存款,我记得当时是工行负责接管兑付的。尽管对个人储户确保兑付而令个人没有受到任何损失,但企业客户不在受保护之列,不少企业客户在清算过程中受到很大的影响。

这次包商银行出现风险,央行直接接管并承诺客户业务不受影响,实际上是宣示“兜底”的决心。央行的兜底的能力更是不容置疑的,因为其背后就是“印钞机”。总而言之,作为银行的个人储户,尽管放心好了。兑付风险是不会有的。

然而,作为银行的投资人又如何呢?

这就真得好好思量了。过去若干年,媒体又总是报道银行如何如何“暴利”,而抱怨A股低迷的投资人又热衷于讽刺区区的几十家家银行创造的利润占上市公司总利润的一半多……说银行挤占了其它行业的利润空间……

另一方面,上市银行股票的总体表现却一直非常不理想,斗胆逆大势而投资银行股的投资人基本都是铩羽而归。

A股被认为总体估值低,其实是拜银行的低估值所致,在全部A股中银行股的权重最大,其平均市盈率只有6.45倍,市净率0.87倍(东方财富网,2018年底数据),的确是市场中估值最低的板块,没有之一。

事实上,不光国内投资人对银行股总体意兴阑珊,代表外资的QFII,沪、深港通近来对外资对银行股也普遍不那么青睐。而在港股上市的内地“非主流”银行,市盈率更是低至3-4倍,市场给予的估值是比A股还低的白菜价。

实际上,不太成熟的A股市场短期而言可以说是非常情绪化的,价格可以被高度扭曲;但长期而言,市场的定价机制依然是有效的。估值低是有它的合理性的。银行股长期估值低迷,是基于投资人对以下因素的担心:

1,银行的资产负债运营是在高杠杆状态,如果坏账稍有上升加上拨备不足,利润就可能会被完全吞噬。而业绩增长基本靠规模(存款与贷款)的膨胀,规模的膨胀又需要更多的资本金支持,于是几乎年年要以各种方式融资。试想想,长期而言是没有几个股东喜欢年年伸手要钱的“打工皇帝”的。

2,国内银行普遍业务模式简单,基本都是靠存贷利差盈利,而且多以对公司的业务为主,风险度集中。遇上经济增速下行,坏账的上升不可避免。

3,目前国内存贷款市场的利率并未真正市场化,一旦与成熟市场接轨实现利率市场化,会有很大的转型压力。不但所谓的“暴利”会立马消失,而且参照美国、中国台湾等市场的经验,利率市场化过程中的甚至会有几年的大面积亏损。

4,银行的利润可操作的空间大,坏账报告的操控空间也大。加上部分银行的公司治理制度还有较大的提升空间,投资人对银行股票持谨慎态度,也就可以理解了。

基于上述理由,再加上预期银行业还有利率市场化、向零售行业转营等重大的“坎”要过,因此国内银行股票价格长期低迷其实也在情理之中。

包商银行因出现风险而被央行接管,实际上就是投资人所担心的风险事件的局部触发而已。

那么,是否国内的上市银行都不值得投资?显然不是!

尽管不少行外人士,甚至一些经济评论家都觉得国内银行普遍经营粗放,进取之余坏账严重。其实情况并非都是如此,笔者了解的一家上市多年的城商行是这些年来一直维持高利润增长率和低坏账率的典型,其个人业务模式非常简单,主要收入来源就是传统的存贷利差业务。该行是如何长期享受同行所羡慕的“高利差”加上“低坏账”的? 其主推产品是无抵押的个人贷款,面向公务员、事业单位、大型国企等“吃皇粮”人群的细分市场。无抵押贷款本来是高定价、高回报、同时“高风险”的贷款业务,但由于选对了细分人群,结果就变成高定价、高回报、同时“低风险”的业务了。而且这个细分市场因中国市场基数巨大,可以长期经营。试想一下国内公务员和类公务员队伍的规模,从中央到地方、从一线城市到底层乡镇、从事业单位到国企,如此优越的纵深幅度,真的可以让这项看似“简单”的业务做好多年了。

在我们这个全球潜力最大的市场中,只要愿意去深入发掘,还是能找到各种独特的经营机会的。

实际上,不同的上市银行的经营效益其实差异很大。那么哪些上市银行才是“优等生”?

对标一下国际上经营与资产状况“好的银行”的相关指标,就能发现,好的银行应该具备以上长期特征:资产质量要相对好、零售业务占比较高、坏账拨备充足、利润每年维持两位数的增长率等,再加上我国特色的经营地域优势(如,网点主要在沿海经济发达地域的),比对一下就能找出符合这些标准的上市银行招商银行、宁波银行等(声明一下:根据公开财务数据分析而得,不构成股票推荐)。

经营与资产状况好的上市银行其实在A股也享受着相对高的估值。这两家的ROE也长期稳定在分别达到19%与15%的水平,基本上是所有上市银行中最高的,长期股价表现也是很不错的:这两家银行的股票市净率长期大于一,市盈率可以高达10倍左右,与国际市场的银行估值是接轨的。

事实上,A股的投资者如果买入这两家银行的股票,长期持有回报是非常不俗。如果是在2008年底、2013-2014年的这样的低谷,敢于加仓买入的,长期的回报更是超越股神巴菲特取得的业绩。即使是不慎买在2007年底和2015年中这样的巅峰上,长期坚持下来到今天,不但都解套了,还享受着逐年增长的稳定分红。

今后,预期银行业的优胜劣汰机制会有条不紊地运行。经营稳健的能把握市场机会为股东创造稳定的长期利润;而经营粗放出现风险的会有序退出市场让股东血本无归。因此,从投资者角度,理念与方法决定成败。

我认为“选好公司”、“以便宜价买”、“坚守作长期打算”的“价值投资”的原则,适用于国内银行股票的投资。投资人要立于不败之地,就需要“知行合一”去践行。

今后,预期银行业的优胜劣汰机制会有条不紊地运行。经营稳健的能把握市场机会为股东创造稳定的长期利润;而经营粗放出现风险的会有序退出市场让股东血本无归。因此,从投资者角度,理念与方法决定成败。

我认为“选好公司”、“以便宜价买”、“坚守作长期打算”的“价值投资”的原则,适用于国内银行股票的投资。投资人要立于不败之地,就需要“知行合一”去践行。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号