阅读:0

听报道

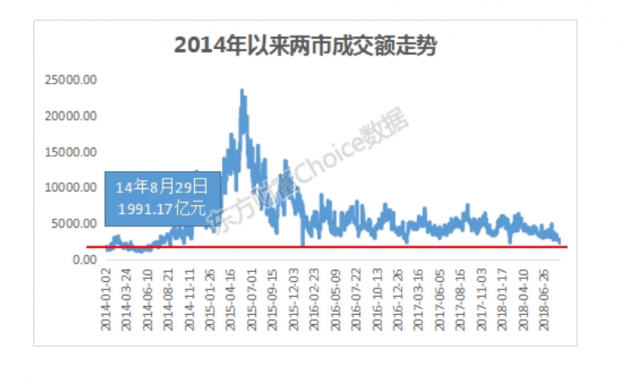

三年前的2015年6月初,敝人写过一篇文章《如果泡沫破灭怎么办?》,明确警示A股的泡沫以及破灭的风险,力劝正在泡沫中“畅泳”的投资人见好就收。不久的后来,股市泡沫果然破灭了。

就在两个月前笔者也撰写了《独角兽泡沫有什么不好?》的文章,对贵价独角兽的泡沫表示强烈担忧。回过头来看,无论是已经回归的“工业富联”、“三六零”、“药明康德”……还是依然在海外漂泊的百度、阿里、腾讯……股价近来都已经大幅下跌。对于高位接盘人而言,独角兽变成了“毒角兽”,药明变成了“要命”,也不幸言中了。

A股作为第一只多米诺骨牌倒下以后,股权质押融资闪崩、P2P爆雷、一些地方政府城投平台违约…..接踵而来。泡沫的破灭显然已经不是文章所说的“如果”了,而是一个接一个破灭的进行时了。房地产泡沫是最大的一个,也是貌似最坚不可摧一个,至于结局将会如何,我们拭目以待吧。不过,无论如何,是时候讨论泡沫破灭的过程中我们如何应对,以及泡沫破灭后该如何了。

古今中外经济史上,从没有不破灭的泡沫,眼见的泡沫没破,只是时间未到而已。

当今已经高不胜寒的楼市:涨,会出大问题;跌,问题会更大。进退维谷。最近“厦门楼市是否崩盘”的争议只是楼市大困局的冰山一角。

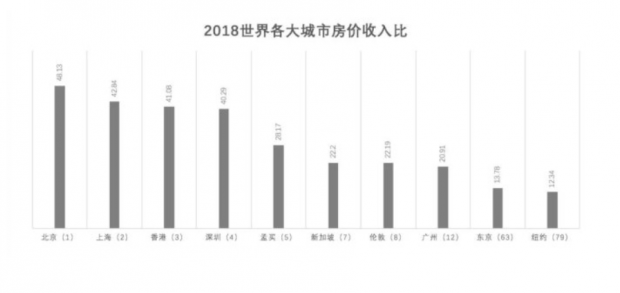

其实楼市长期虚高对实体经济的影响已经是不容忽视了。过去,高房价只是吸引大量产业资本的追逐,从而降低了实体经济的活力,而同时楼市持续上升所造成的社会浮躁也在某种程度上挫伤了大家脚踏实地搞科研的耐心,让创新能力不足……泡沫膨胀至今,已经引发全民掏空钱包而举债参与,大大提升了居民的债务水平,沉重的债务负担甚至已经开始影响社会整体消费能力了。

最近BATJ(百度、阿里、腾讯、京东)等互联网巨头的盈利增长均不及预期,或多或少与消费升级受到高房价、高负债的挤压,而令中产阶级的消费乏力有关。

房价泡沫不能刺破,债务杠杆必须维稳……长期放水过量导致资产贵价而成的堰塞湖只是人民币“适度双向波动”的一个泄洪口。至于往升值的方向走,还是往贬值的方向走,因为大家都看得懂,敝人在此就不再赘述。

其实,市场经济的周期性就是泡沫酝酿、升腾、破灭的周期,泡沫的破灭每若干年就有一次,没什么大不了。

经济增速以及资产价格的周期性调整,如人体的周期性感冒发烧一样,实际上是自身的清理机制。感冒发烧激发人体的免疫系统对身体的沉疴病灶进行清理,利于健康身体的长治久安。资产价格调整与经济增速下行,会让一些缺乏竞争力的企业关门出清、高的债务水平降下来、经济结构实现调整。

10年前爆发在美国的、后来席卷全球的次级债危机,把美国的地产价格、股票价格、美元汇率全部都压到低位,结果美国迎来了10年的经济复苏、股市长牛、而科技创新一刻未曾停步……

我们的国家地大物博、人口众多,经济的宽度以及纵深都机会不少,东方不亮西方亮。中产消费乏力,得以让“消费降级”概念的代表——拼多多得以异军突起;传统产业增长乏力,令电子、新材料等工业升级概念机会凸显,人民币的贬值为出口导向型企业带来增长良机。

泡沫正在破灭的现阶段,实业投资人应在秉持稳健投资原则“谢绝杠杆、拒绝冒险”的同时,耐心等待优质资产出现便宜价格的机会并予以把握。

对普通的“理财”投资人士而言,若至今还把资金投向各种号称能提供高的固定收益的“伪p2p”、“伪财富管理”平台的投资人,无异于是“明知山有虎,偏向虎山行”。说好听了是勇猛,说不好听了是鲁莽……在泡沫爆破的过程中,保住本金不受损失是第一要务。还是把资金放在正规金融机构寻求安稳的“低收益”作为避风港吧。

现在能给股市投资者的建言就是:一定要坚持找好公司,等合理价格买入作长期打算,不要频繁买卖“炒股票”。否则基本上只有到市场送钱的宿命。

同时能给监管者的谏言就是:股市低迷时,推行改革的阻力与代价都最小,建议勇于实行实质上的注册制,严格执行退市制度,配合严惩财务数据造假与市场操纵,让A股具备优胜劣汰的机能。通过投资人与监管者共同努力可以提升A股的投资价值,将来就能改变投资人大多亏损的困境。

现在的A股处于相对低位,是挑选好公司以便宜价买人的时机。如果不知道选哪些公司好,可通过以指数型基金,例如代表国内上市公司主流的沪深300加上中证500、又或是MSCI指数的形式参与并作长期打算,也是很好的选择。

低买高卖的原则人人易懂,而知行合一很难。现在股市是高还是低?那么你现在是买还是卖?股神巴菲特的投资秘诀很简单:那就是多数人贪婪时自己恐惧,多数人恐惧时自己贪婪。现在大家都普遍恐惧,我们自己应如何?不是显然易见吗?为何不敢做呢?

的确,具体而准确的底部位置从来没有人能准确预知,但无论从总体估值处于历史低位,以及物极必反的原理来判断,现在的A股离底部不远了。股市是宏观经济的领先指标,股市的回升是领先于经济周期的。上一轮全球金融危机中,美国股市于2009年3月见底回升,而美国楼市是2011年下半年才跌至底部,至于美国实体经济更是直到近几年才明显复苏的。

从投资角度看,出现“危机”也就是出现了机会。当市场极度悲观,已经无人敢轻言底在何方的时候,底也许就在脚下。

本人的新书《寻找穿越牛熊的股市投资策略》

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号