阅读:0

听报道

踏入了2018年,不知不觉地,席卷全球的、由美国次级债危机而引发的全球金融风暴已经过去十年了。新成长起来的一代投资者、投资管理人多只是在教科书中了解这一场“海啸”的。阅读起其中的故事,如看小说一样精彩纷呈,却并不感同身受。

确实,美国经济继续走强、欧洲经济稳步复苏、我国经济增速也见底回稳。全球流动性非常充裕,通胀压力还没到来,欧美股市不断创下历史新高,国内楼市欢歌仍不断高奏。大家似乎能尽享长期繁荣……

期间,尽管也有善于“占卜”的学者们间或用“逢8必有难过的坎(1998,2008)”等牵强附会的“理论”来泼一下冷水,但也没有多少人真正放在心上。在海外投资的国内高净值人士纷纷再度架起了“杠杆”投资债券、股票、结构化产品,留在国内的投资人也不甘示弱,几倍的杠杆(首付之外的按揭贷款)在不同地方买N套房子几乎是标配。买不起房子的、又或因限购而买不了的,就到了股票市场玩起了融资交易,不知不觉中,大家也在承受了与自己能力不符的风险。

诺贝尔经济奖得主保罗?克鲁格曼在著名的《萧条经济学的回归》一书中曾指出:为化解一次危机,势必造就一个新的热点、带来新一轮的繁荣,又酿成新的泡沫,最终,又要面对泡沫的破灭。

后次贷危机的一轮繁荣持续至今,全球范围内已经普遍难以找到估值低的投资标的了。被“民意投票”认为全球三大泡沫的“美国股市”、“日本债务”、“中国楼市”均被相对固化。近期并没有任何可以破灭的迹象。

那么,这一轮靠全球央行齐印钞票而驱动起来的繁荣就将持续下去而没有终极的一天么?显然这是不符合历史规律的。任何的一场盛宴总有结束之时。究竟谁更有可能成为这轮全球繁荣的终结者?

我想到了蝴蝶效应。蝴蝶效应是指在一个动力系统中,初始条件下微小的变化能带动整个系统的、长期的、巨大的连锁反应。蝴蝶在热带轻轻扇动一下翅膀,遥远的国家就可能造成一场飓风。 用经济规律解释,那就是,一个微小的泡沫的膨胀,如果不加以及时地引导、调节,破灭时或许会因多米诺骨牌效应而最终酝酿成一场对经济金融体系造成很大危害的“龙卷风”。

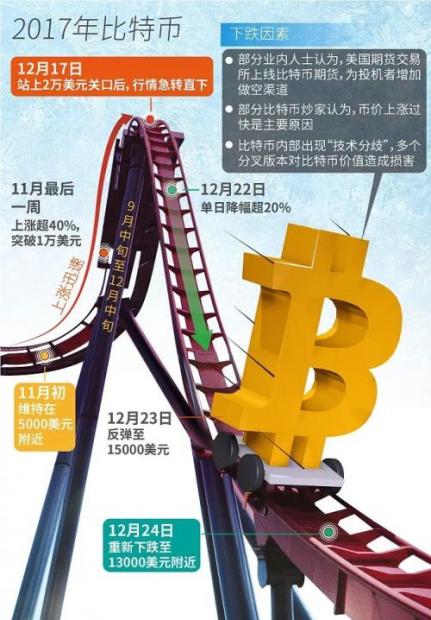

这个小小的蝴蝶是什么?我想起了“比特币”。比特币尽管目前在全球的经济体量中无足轻重,近期的“耀眼”表现却开始引起了不少投资人的注意。“耀眼”之处就在于其超常暴涨:2011年4月才初次踏上1美元的“高价”,两个月后就涨到了30美元,2012年2月跌至2美元,之后几经反复,近年来连续大涨,今年更是连涨几倍把价格推至令人瞠目结舌的2万美元高水平。

2013年各国对比特币的态度

比特币是什么?得从上一轮金融海啸说起了……

2008年9月,以雷曼兄弟的倒闭为开端,金融危机在美国爆发并向全世界蔓延。为应对危机,各国央行采取了量化宽松等措施,并由政府动用天量的纳税人的金钱,救助由于自身过失而陷入危机的大型金融机构。于是大众对金融机构与金融行业高管的不满达到了顶点;也对央行与政府的这些大慷纳税人之慨的措施广泛质疑,并一度引发了“占领华尔街”运动。

就在此时,2009年,一个自称是“中本聪”的日本数学教授提出“比特币”的概念,并设计发布了开源软件以及建构其上的P2P网络。比特币是一种P2P形式的数字货币。点对点的传输意味着一个去中心化的支付系统。与大多数货币不同,比特币不依靠特定货币机构发行,它依据特定算法,通过大量的计算产生,比特币经济使用整个P2P网络中众多节点构成的分布式数据库来确认并记录所有的交易行为,并使用密码学的设计来确保货币流通各个环节的安全性。P2P的去中心化特性与算法本身可以确保无法通过大量制造比特币来人为操控币值。基于密码学的设计可以使比特币只能被真实的拥有者转移或支付。这同样确保了货币所有权与流通交易的匿名性。比特币与其他虚拟货币最大的不同,是其总数量非常有限,具有极强的稀缺性:总数量根据设定的算法将被永久限制在2100万个。

2009年1月3日,中本聪在位于芬兰赫尔辛基的一个小型服务器上挖出了比特币的第一个区块——创世区块(Genesis Block),并获得了“首矿”奖励——50个比特币。于是,一种不受央行和任何金融机构控制的比特币就正式诞生了。

为什么说比特币是美丽的泡沫?

比特币本身并不是一项能创造新价值的技术。传说中的所谓的能改变人类生活方式的“区块链”技术,目前只是停留在探索的阶段。

利用区块链技术的核心——因去中心化的分布式互联网数据库技术方案而设计出来的比特币,本身也不等于区块链,只算是在底层应用了区块链技术的范例而已。创造改变人类生活的价值更无从谈起。

在贪婪的人性驱动下,比特币已经脱离了其基本初衷。比特币的起步,是理想主义者们希望用区块链的理念,对抗中心化货币体系在应对金融产业无限膨胀以及膨胀过度而引发危机上表现的无能,以及反抗面对央行无制约印钞而付出通货膨胀税、铸币税时的无奈的产物。

当理想主义的理念逐步为越来越多的人接受,加上比特币在短短八年间,创造了无数造富神话。人们发现比特币不仅在区块链上有用,而且价格可以在短期内大幅上涨后,逐渐就演变成了能让人一夜之间改变命运的“神器”,最终蜕变成参与者豪赌未来的“筹码”。

“伟大而不可实现”的终极目标,使比特币及其膨胀注定就是美丽的泡沫。比特币的产生,就被定义成“一场货币革命”,很多信仰比特币的人坚信比特币终有一天会取代现有的货币体系。

然而,要成为真正意义上可以被长期接受的货币,充分必要条件就是有国家主权信用的支撑,而以颠覆原有货币体系为目的的比特币,是一定不可能被各国政府以及其央行接受的,让国家主权为其背书,更无异于“与虎谋皮”。基本不可能实现。

既然是美丽的泡沫,那就坐视其破灭好了,也没什么大不了。为什么说比特币的泡沫以及其最终破灭,可能成为此轮已经持续近十年的繁荣的终结者呢?

轻轻的稻草能压垮骆驼,小小蚁穴能让大堤崩溃。为应对上一轮危机而开启的全球货币宽松模式已经持续了近十年,大水的长期淹泡下,全球范围内已经很难找到有很好的投资价值的干货了。以纳斯达克指数为代表的美股,从底部已经涨了4倍,至今涨势越来越猛毫无停步的迹象;而国内的房价也较十年前涨价数倍,经历一轮又一轮的调控,依然不回头;而日本的总体债务水平,到达了GDP400%的水平,依然只升不降。

全球的投资杠杆越垒越高,其中的任何一环发生问题,整个的体系是有崩塌风险的,况且,以“去中心化”为基本特征的比特币,其参与者是全球化的,泡沫一旦破灭,影响也是全球化的。

监管的空白地带,也是危机的高发地带。因监管的缺位,各类的泡沫奇葩野蛮生长,直至不可收拾。2008年的全球金融海啸因监管在“美国次级债”领域的缺位而引发,而2015年A股的股灾因监管对“中国特色配资”的认知不足而萌生…….

监管缺位之下,原本超前的区块链技术被包装成花式项目到处圈钱,直至形成了一系列的产业链。一时间,各式的虚拟货币交易平台纷纷上线,甚至衍生出利用虚拟货币融资的把戏,以太币,莱特币,各种山寨币层出不穷,现在已经有上千种类似的虚拟币,各种类似的庞氏骗局纷纷粉墨登场。

而除了炒作、圈钱之外,因为具备匿名制和跨地域的流动性的特征,比特币成为突破一些国家外汇管制的利器,更有甚者成了犯罪组织洗钱、非法转移资产、绑架勒索的工具。直到有一天各国监管对其乱象无法坐视时,治理过程会让泡沫破灭的同时也付出很大的代价。

太阳底下无新事,泡沫膨胀得越大,其破灭的危害越大。古今中外,莫有例外。

1637年,荷兰郁金香价格飞涨到了骇人听闻的水平,一年间涨幅高达5900%。据记载,1637年2月,一株名为“永远的奥古斯都”的郁金香售价高达6700荷兰盾,这笔钱足以买下阿姆斯特丹运河边的一幢豪宅。最终,郁金香的价格在1637年2月4日突然崩溃,成千上万的人在这个万劫不复的大崩溃中倾家荡产。荷兰王国的经济也长期一蹶不振。其后的英国“南海泡沫”……直至近代的“日本地产泡沫”,“美国次级债泡沫”,历次泡沫的破灭,均以一个国家,甚至全球的经济系统性低迷为结局。

400多年来,一个又一个金融大泡沫在升腾之时,都有各种美丽的包装,“这次不一样了”是参与追捧者们的标准口号,然而,每次的结局都毫不例外,那就是最终破灭。

事实上,以比特币为首的虚拟货币的泡沫已经酿成,无论其创始人以及参与者的初衷是多么的正义与美好,泡沫的破灭是必然的结局。这就应验了西方一句非常睿智的谚语:“在通往地狱的路上,挤满了以天堂为目的地的人们”。

作为投资人,建议与此类的泡沫保持距离,尽管泡沫在破灭以前总是魅力无限的,到了破灭之际,那就是毫无价值的了。大众对财富的追求无可厚非,然而,在贪婪的驱使下,完全脱离常识跟风追逐泡沫,最终的结果一定是财富的幻灭。

作为全球各国的监管者,则应该防患于未然,及时协调联合行动介入对虚拟货币监管和控制。否则,任由其膨胀,就很可能到最终破灭之时造成对全球经济金融体系的巨大影响,成为这一轮繁荣的终结者。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号