阅读:0

听报道

近期,证券二级市场持续活跃,对于监管者推出的“再融资新规”,不同的专家有截然不同的解读,有的认为是进一步活跃市场的“大利好”,有的认为是“对散户割韭菜”。

认为是“重大利好”的投资人,多寄望于上市公司在新规下进行所谓的“市值管理”,说白了就是以各种题材与故事炒高股价。

他们预期多数上市公司的定向增发不简单地是为了再融资,而是在定向增发过程中,大股东与机构投资者往往会通过一些列手段控制股价而套取丰厚暴利。而这些“聪明的”个人散户投资者也就可以跟风赚一笔。

我个人认为,根据A股市场投资人多追求短期暴利,且爱跟风的实际情况,短期的“市值管理”一定是有效的,然而长期而言,公司的市值一定是由公司基本面决定的。实际上,绝大部分的中小创上市公司的真正价值远小于现在的市值。建议打算跟风的投资人回顾一下2013-2015年中小创的表演,而且特别不要忘了最终的结局。如读者希望回顾一下当年“市值管理”盛行年代的“套路”,以及其后“一地鸡毛”的困境。说到底就是一句老生常谈的名言了:投资历史上最值得吸取的教训就是,人们从不记取历史教训。

至于认为是“割散户韭菜”的投资人,认为“再融资新规”毫无疑问是利空。因为他们认为根据新规,非公开发行的时候,新进的战略投资者可以按照基准价8折购买股份。这个8折价可能是发行时市场价的7折、6折,甚至更低。这样很不公平。

我个人则认为,无论是买入或是持有任何公司的股票,是应该基于公司的实际价值而作的决定,如果经过理性分析后觉得物超所值才买入,哪怕以后有其它投资人再以打折的价格而获得,对自己又有何影响呢?而且,“新规”规定这些以折扣入股的“定向增发”投资人,持有股份不少于6个月。以牺牲流动性来获取价格上的折扣,也不能算不公平吧。

读到这里,读者肯定问了,那么你到底认为“新规”是好还是坏?!

我希望用以下大家耳熟能详的关于宋代文豪苏东坡的故事来说明一下个人看法:

有一天,苏东坡和佛印大师相约在一起参禅和打坐。苏东坡就问:“大师,你看着我像什么呢?”佛印大师就笑着回答说:“我看你像一尊佛!”苏轼听了之后,就捧腹大笑一会儿,然后佛印说: “那,你知道我看你像什么呢?”佛印大师摇了摇头,憨厚好奇地看向苏东坡。苏东笑着说:“我看你啊,就像一摊牛粪,哈哈哈!”佛印挠了挠自己的光头,呵呵一笑,没有再说话。

东坡高兴的回家,告诉苏小妹说:“我今天赢了佛印禅师!”苏小妹颇不以为然的说:“哥哥,其实今天输的是你。禅师的心中有佛,所以才看你如佛;你心中有粪,所以才视禅师为粪。

其实,以上两种对“新规”作为“大利好”和“割韭菜”的偏激解读,恰好印证了这类投资人一直是股票为赌场“筹码”,也就是炒作博弈的工具。投资的回报就全寄望于股价的上涨。然而,股价能上涨的长期动力从何而来?是从上市公司的经营盈利中来。这个关键点就被忽略了。如果是从理性投资人的角度,会对“新规”如何解读?

“新规”是这样写的:调整非公开发行股票定价和锁定机制,将发行价格由不得低于定价基准日前20个交易日公司股票均价的9折改为8折;将锁定期由36个月和12个月分别缩短至18个月和6个月,且不适用减持规则的相关限制;将主板(中小板)、创业板非公开发行股票发行对象数量由分别不超过10名和5名,统一调整为不超过35名。

个人认为,“再融资新规”把发行门槛、发行定价、发行对象、发行规模、锁定期等关键要素都交给市场,这也是与注册制相配合的市场化大方向。长期而言,是有利于市场规范健康发展的。至于短期对上市公司的经营是没有任何改变的。

事实上,市场也确实把“融资新规”解读成“大利好”而持续大涨一番,涨幅最大的也往往是本来已经是被极度高估的、需要“以实冲虚”的公司,因此大涨的普遍是“中小创”,而“市值管理”的协助者券商股价也同步大涨。

其实,春节假期后市场连续上涨,各种概念已经陆续粉墨登场,与全民抗疫相关的抗生素、疫苗、口罩生产商、快递公司等股价大涨,与抗疫不相关的、全凭想象的光伏、新能源、芯片、科技等也轮番表演。

为何疫情来了,市场还能持续大涨?难道疫情来了对国内经济增长有利?难道能提升上市公司的整体盈利能力?

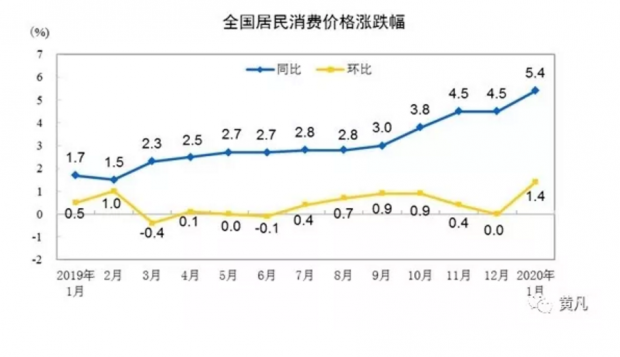

虽然,一时的疫情不会改变经济五年十年的长期大局,然而短期的影响是巨大的,工厂生产延缓、居民消费低迷是无可回避的现实。物价也在近期的供应相对不足的情况下明显上升。

CPI(物价指数)走高、GDP(国民经济增长)走低这种基本面可能是近期的基调了。那么股票市场的优异表现显然与近期的经济基本面相背离。为何有这种现象?

以下段子很能说明问题:“农忙时下地勤快干活,农闲时聚在村头赌博”。在武汉地区,人们搜索“股票账户开户”的排名全国第一的数据,更是印证了“大家出不来开工,不如去股市博一把”的投资人心态。

而央行为应对经济的增长乏力而持续以降低MLF(中期借贷便利,俗称麻辣粉)的成本等实际性降息举措,以及向市场反复注入大量流动性的“放水”行为,直接为投资人在市场中短期炒作博弈推波助澜。

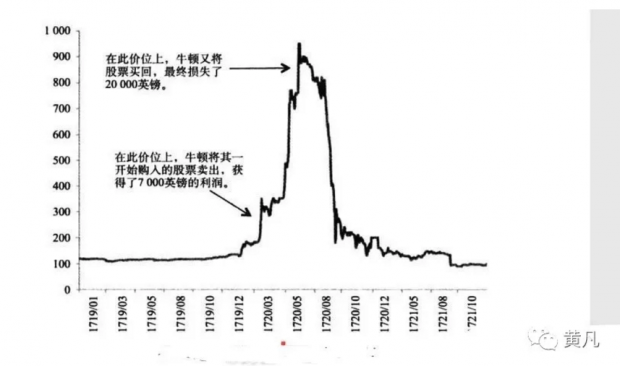

尽管投资人纷纷跃跃欲试参与热点炒作,敝人还是希望为这种脱离基本面的炒作泼一下冷水:以博弈的心态参与热点投机的投资人,在股票二级市场是难有胜算的。历史上大名鼎鼎的牛顿先生也就吃过大亏。

牛顿在投资南海股票失败后,曾经感叹,他能准确计算天体的运行规律,但却无法预测投资人非理性的疯狂程度。

今后一段时间市场表现会如何?这些近期市场的热点能维持多久?我只能坦言“我不知道”。因为,我没有能力揣摩一个由上亿投资人的心态变化和短期资金流向以及因此而决定的市场和个股的短期价格波动走势,但作为一名老特许金融分析(CFA)以及一位老会计师(CPA),有能力去计算并判断公司的大约价值以及通过企业正常经营收回投资成本的所需时间以及今后5-10年大概率能通过公司持续经营而获取的资本回报率。

因此,我认为长期而言,“再融资新规”不会影响市场总体向上的趋势。至于,短期各种由“市值管理”而派生出来的种种“投资机会”其实只是“炒作”机会而已。我个人选择“勇于不参与”。

敝人会“以不变应万变”,依仗着“价值投资”的“一剑”,继续走天涯。采用“选”好公司,“等”合理价买,然后长期坚“守”的简单方法,通过与“好公司”同成长的方式就能获取长期好回报。如果因能力、经验、时间方面的限制而念不好“选”、“等”、“守”的三字经,那么,对于能承担一定的风险投资人而言,定期投资沪深300、中证500等核心指数也是跟随市场来通过长期分享我国经济增长成就而实现财富保值增值的有效途径。

如果,因市场的主流因急功近利而积极参与“市值管理”炒作,从而抛弃“大而笨”的好公司,则会是让我们这些“笨笨的”价值投资人等到“以合理价买”的好机会。

(文章内容纯属个人观点,不代表作者雇主及任何机构)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号